2023年04月18日 16:04

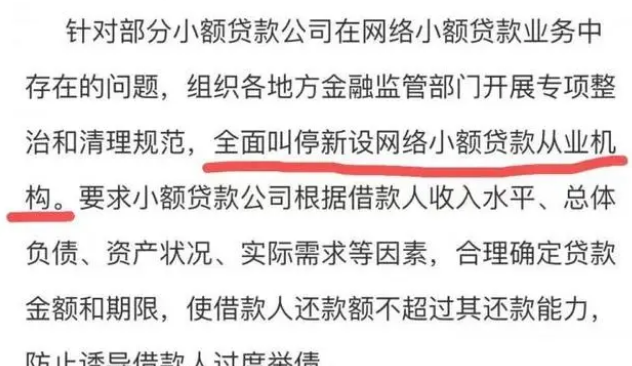

01 鼓励设立小贷公司 其中提出,鼓励符合条件、具有较强实力的实体经济企业发起设立小贷公司,壮大小贷行业队伍。推动典当行业参与粤港澳大湾区国际金融枢纽建设,鼓励引入港澳资本在广州市设立典当行。 小贷行业高质量发展方面,广州市地方金融监管局还提出,支持存量小贷公司增资扩股、引入战略投资者、探索员工持股,不断提高资本实力。引导小贷公司挖掘股东资源、找准市场定位,充分依托股东产业链背景开展业务,实现小贷公司与银行、其他地方金融组织之间的错位发展,增强服务实体经济能力。 02 推动小贷数字化转型 推进传统小贷公司数字化转型,在互联网小贷公司推行首席科技官,加大科技投入。推动一批符合条件的小贷公司通过发行债券、资产证券化产品等方式利用境内外资本市场融资发展。争取短期资金融资试点拓展至全市范围。 03 加强小贷行业监管工作 推进广州小额贷款公司“瞭望塔”智能监管系统建设,推广全市使用,不断充实系统功能。严格做好审批、监管评级、现场检查等日常监管工作,寓监管于服务。加强对各区金融工作部门的业务指导和监管协同,形成市区监管合力,共同推进小贷公司合规经营。 小贷公司设立的初衷就是服务三农,助力实体经济。也是银行等金融机构的有效补充。然而前些年由于市场的变化及用户需求,小贷公司呈现“野蛮增长”,全国曾多达8000多家小贷公司。然而“物泛滥成灾”,小贷公司从业人员及机构疯狂扩张的时候,没有打好企业基础,导致规范化管理、专业化运作和有效监管缺失,阻碍行业可持续发展的问题日益凸显。 04 小贷公司大洗牌 2023年的小贷是否会迎来一次洗牌?这次的政策引导更像是引进有实力的“活水”,将那些老的旧水给清理出去。 早在2022年起小贷就迎来了严格的监管,一夜之间清退了200+小贷公司,小贷公司一落千丈,部分小贷公司业绩大幅下滑,近日,作为“内地小贷第一股”的瀚华金控公布2022年财务数据,净利润下滑过半。 瀚华金控一直在谋求业务转型。此前作为主要收入来源的小贷业务,如今业绩已大幅下滑,而集团旗下的八张小贷牌照的去与留更是引发关注。是出租还是出售似乎都不太方便。 当下各地监管正在清退注销不合格的网络小贷牌照,未来,瀚华金控大概率会将业务整合至一张网络小贷牌照旗下。网络小贷牌照正迎来整合潮。包括京东、携程、小米、平安等在内的互联网公司纷纷注销、清退旗下小贷牌照,逐步将业务整合至一张网络小贷牌照旗下。 05 网络小贷牌照去留 广州作为首个鼓励设立小贷公司的城市,对于想做小贷公司的企业来说是惊喜。政策出来相信很多人在观望是否会重新发放小贷牌照?自从2017年11月21日起,监管要求各级小额贷款公司监管部门一律不得新批设网络(互联网)小额贷款公司,禁止新增批小额贷款公司跨省(区、市)开展小额贷款业务。小贷牌照就停产了。 小贷牌照的转售价格也水涨船高,曾一度炒作到9千万元一张牌照。贷超和中介持牌需求上升,网络小贷牌照新增无望,自然也催生了牌照出租和出售市场。相比收购牌照,租牌的模式成本更低且流程简易。一方有买量需求,一方坐拥牌照资质,二者串联起小贷牌照交易的租牌市场。 知情人士表示,网络小贷牌照的租牌成本一般分为固定收益和分润。其中,固定费用为每月20万-30万,分润按照租牌后新产生收益的一定比例结算,高者可达30%。 对于收购牌照,"广东省要求受让方实缴资本(不少于)20亿元。"监管的行业内部人员表示,当下监管对于受让方的实力和资金审查较严,因此网络小贷牌照的转让并不容易,此前二三四五(002195.SZ)出让网络小贷牌照,已经谈了三轮,至今仍未谈妥。 06 设立小贷公司的前景 截止2023年3月,广州地区共有108家小贷公司;其中互联网小贷有38家,占比约为35.19%,像是广州万达普惠网络小额贷款有限公司、广州TCL互联网小额贷款有限公司、广州二三四五互联网小额贷款有限公司、广州拉卡拉网络小额贷款有限责任公司、广州恒大小额贷款有限公司等,属于可在全国范围开展小额贷款业务的互联网小贷公司。 在这样的基础下,实现小贷行业“量质结合”,才能更好的为当地实体经济发挥更大的作用。小贷公司依然是被认可、被需要,完全可以实现长期经营的。 基于此,下一阶段,小贷公司一定要以合规为本,诚信经营,提升自身能力水平、资金成本,更好的服务于地方实体经济;减少灰色空间展业情况,按照网络小贷的监管办法拓渠展业;完善公司管理制度规范化,努力完成各项监管指标回归本源业务,助力自身实现提质、降本、增效,促进数字化转型。